सध्या भारतात Old Vs New Tax Regime या दोन करव्यवस्था अस्तित्वात आहेत. तरीही सरकारी कर्मचाऱ्यांच्या बाबतीत सहसा फेब्रुवारी महिन्याचा पूर्ण पगार मिळणे दुर्लभ झाले आहे. बऱ्याच लोकांच्या बाबतीत फेब्रुवारी महिन्याच्या पगाराची 50% पेक्षा जास्त रक्कम इन्कम टॅक्स मध्ये कपात होते . अर्थातच आपले योग्य आर्थिक नियोजन नसल्यामुळे हे घडते, हे आपण मान्य करायला पाहिजे. दरवर्षी फेब्रुवारी महिन्यात देशाचा अर्थसंकल्प सादर होतो. त्यातील इन्कम टॅक्सविषयी तरतुदीनुसारच पुढील वर्षी तुम्हाला किती इन्कम टॅक्स द्यावा लागेल, याचा अंदाज घेता येतो. वर्षातून दोनदा वाढणारा महागाई भत्ता, एक वार्षिक वेतनवाढ, सातव्या वेतन आयोगाच्या थकबाकीच्या हप्त्याची रक्कम यांची गणना करून पुढील वर्षातील तुमचे अंदाजे वार्षिक उत्पन्न काढता येते. त्याचप्रमाणे तुमच्या पगारातून होणाऱ्या कपाती व इतर कपाती तुम्हाला माहित असतात. म्हणून तुमचे वार्षिक उत्पन्न तसेच इन्कम टॅक्समधील सूट व कपाती यांचे योग्य नियोजन केल्यास फेब्रुवारी महिन्याच्या पगाराची अडचण निर्माण होणार नाही. या लेखात आपण जाणून घेऊया तुमच्या वार्षिक उत्पन्नानुसार Old Vs New Tax Regime मध्ये तुम्हाला किती टॅक्स द्यावा लागू शकतो याविषयी…

Old Tax Regime

बजेट 2023 नुसार Old Tax Regime मध्ये कोणताही नवीन बदल केलेला नाही. त्यामुळे 80 सी मधील 1.5 लाख रु, Home Loan चे 2 लाख रुपर्यंतचे व्याज, 80डी मधील हेल्थ इन्शुरन्स, NPS मधील अतिरिक्त गुंतवणूक, देणगी यासारख्या कपातीच्या माध्यमातून तुम्ही Income Tax बचत करू शकता.

New Tax Regime

New Tax Regime ची सुरुवात बजेट 2020 पासूनच करण्यात आली. यामध्ये Old Tax Regime च्या तुलनेत Income Tax Slab सुधारित असले तरी जुन्या करपद्धतीप्रमाणे सूट व कपाती (Exemptions व Deductions) लागू नसल्याने करदात्यांचा कल जुन्या कर पद्धतीकडेच होता. त्यामुळे बजेट 2023 पासून New Tax Regime मध्ये खालील मुख्य बदल केलेले आहेत.

आयकरमुक्त उत्पन्न मर्यादा वाढ

नव्या कर पद्धतीमध्ये 7 लाख रुपयेपर्यंतचे एकूण वार्षिक उत्पन्न आयकर मुक्त आहे. उलट जुन्या कर पद्धतीमध्ये हीच मर्यादा 5 लाख रुपये आहे. म्हणजेच तुमचे एकूण वार्षिक उत्पन्न 7 लाख रुपये पर्यंत असेल तर तुम्हाला कोणताही टॅक्स द्यावा लागणार नाही.

Income Tax Slab

नवीन कर पद्धतीनुसार इन्कम टॅक्स स्लॅब खालीलप्रमाणे आहेत.

| एकूण वार्षिक उत्पन्न | इन्कम टॅक्स रेट |

| 0 – 300000 | 0% |

| 300001 – 600000 | 5% |

| 600001 – 900000 | 10% |

| 900001 – 1200000 | 15% |

| 1200001 – 1500000 | 20% |

| 1500000 पेक्षा जास्त | 30% |

Standard Deduction

बजेट 2023 पासून नवीन कर पद्धतीमध्ये नव्याने 50000 रुपये स्टॅंडर्ड डिडक्शनची सूट देण्यात आली आहे. पूर्वी ही सूट फक्त जुन्या कर पद्धतीमध्येच होती. परंतु यावर्षीपासून Old Vs New Tax Regime दोन्हीमध्ये ही सूट करून देण्यात आलेली आहे. यामुळे 7.5 लाख रुपयेपर्यंत वार्षिक उत्पन्न असणाऱ्या करदात्यांना कोणताही टॅक्स द्यावा लागणार नाही. तसेच 7.5 लाख रु पेक्षा जास्त वार्षिक उत्पन्न असणाऱ्या करदात्यांनाही स्टँडर्ड डिडक्शनचा फायदा होईल.

Family Pension

Family pension घेणारे करदाते New Tax regime मध्ये 15000/- किंवा पेन्शनच्या ⅓ रक्कम यापैकी जी कमी असेल तेवढ्या रकमेची सूट घेऊ शकतात.

Old vs new tax regime : Tax slab मधील फरक

| वार्षिक उत्पन्न | Old Regime | New Regime |

| 0 – 250000 | 0% | 0% |

| 250001 – 300000 | 5% | 0% |

| 300001 – 500000 | 5% | 5% |

| 500001 – 600000 | 20% | 5% |

| 600001 – 750000 | 20% | 10% |

| 750001 – 900000 | 20% | 10% |

| 900001 – 1000000 | 20% | 15% |

| 1000001 – 1200000 | 30% | 15% |

| 1200001 – 1250000 | 30% | 20% |

| 1250001 – 1500000 | 30% | 20% |

| 1500000 पेक्षा जास्त | 30% | 30% |

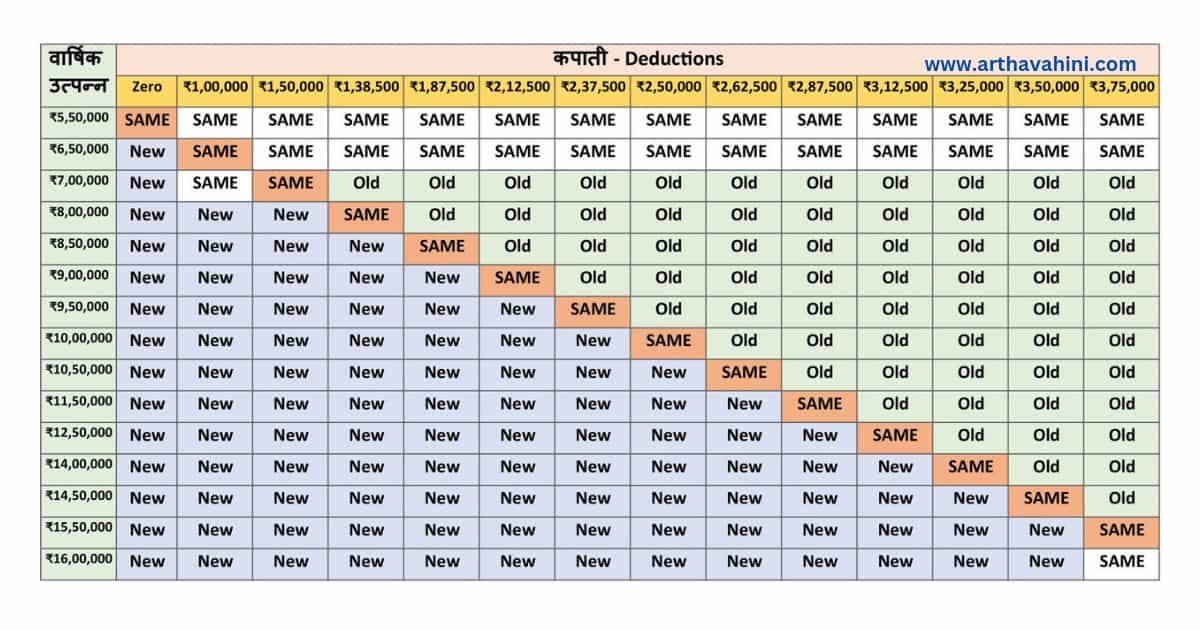

Old vs new tax regime : तुमच्या फायद्याची कोणती ?

जुन्या व नव्या कर पद्धतीमधील तुमच्या फायद्याची कोणती? हे तुमचे उत्पन्न व इन्कम टॅक्समधील सूट आणि कपाती यावर पूर्णपणे अवलंबून आहे. Old vs new tax regime यामधील योग्य कर पद्धतीची निवड करणे सुलभ व्हावे यासाठी आम्ही आमच्या वाचकांसाठी एक तक्ता तयार केला आहे. विविध उत्पन्न गटानुसार व विविध प्रकारच्या कपातीनुसार तुमच्या फायद्याची करपद्धती कोणती? हे या तक्त्यावरून जाणून घेणे तुमच्यासाठी सोयीचे होईल. खालील तक्ता 60 वर्षापेक्षा कमी वय असलेल्या पगारदार करदात्यासाठी तयार केला आहे.

Old vs new tax regime : आयकर गणना

इन्कम टॅक्समधील Exemptions व Deductions नुसार खालील तीन प्रकारे नमुन्यादाखल आयकर गणना केली आहे. यानुसार तुम्हाला Old vs new tax regime यापैकी योग्य कर पद्धती निवडण्यासाठी मदत मिळेल. Income Tax Calculator चा वापर करून अचूक tax काढता येतो.

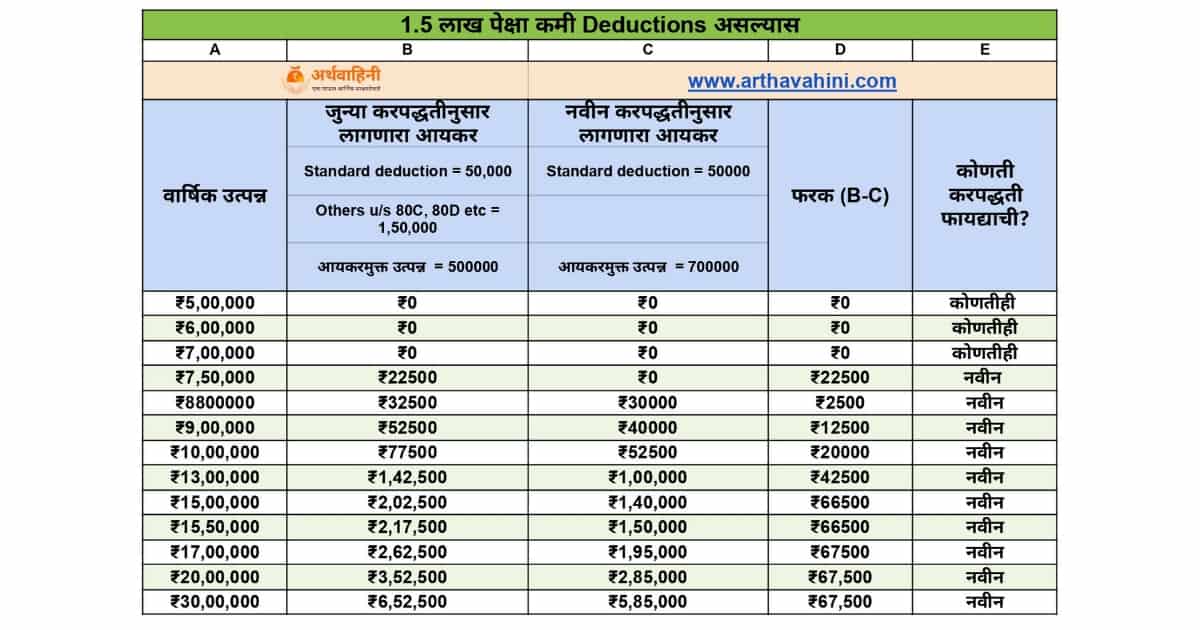

Deductions 1.5 लाख पर्यंत असल्यास New Tax Regime लाभदायक

तुमचे उत्पन्न कितीही असो पण तुमच्या एकूण deductions जर 1.5 लाखाच्या आत असतील तर तुमच्यासाठी नवी करपद्धती फायद्याची ठरते. Old vs new tax regime नुसार तुम्हाला किती Income Tax द्यावा लागेल हे खालील तक्त्यावरून लक्षात येईल.

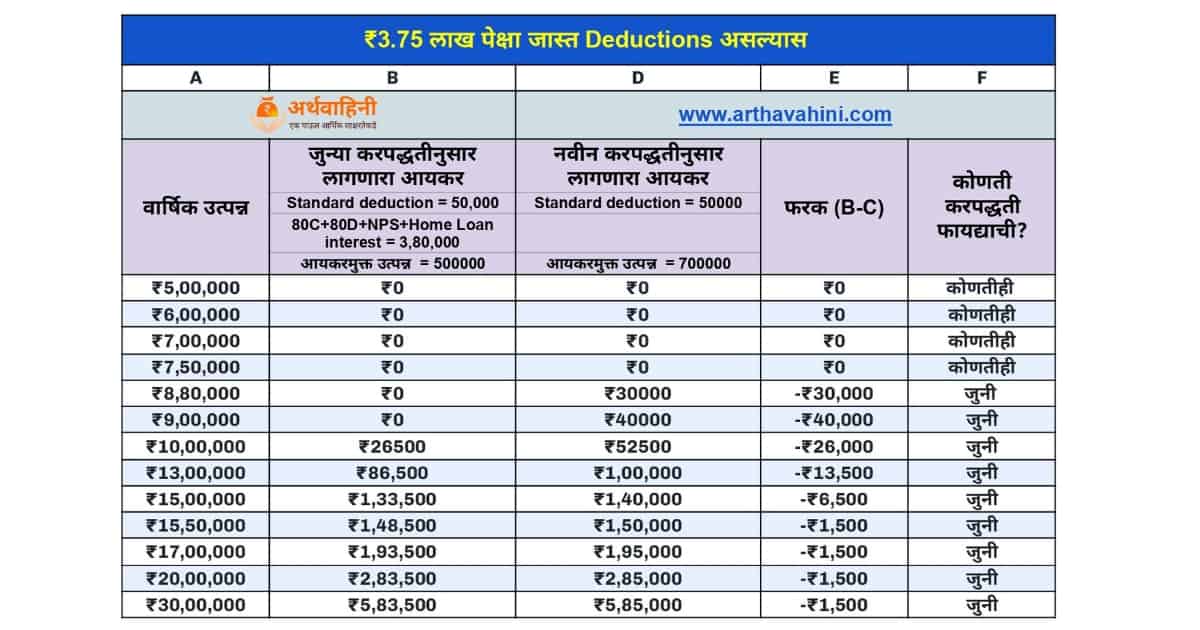

Deductions 3.75 लाख पेक्षा जास्त असल्यास Old Tax Regime लाभदायक

तुमचे उत्पन्न कितीही असो पण तुमच्या एकूण deductions जर 3.75 लाख पेक्षा जास्त असतील तर तुमच्यासाठी जुनी करपद्धती फायद्याची ठरते. Old vs new tax regime नुसार तुम्हाला किती Income Tax द्यावा लागेल हे खालील तक्त्यावरून लक्षात येईल.

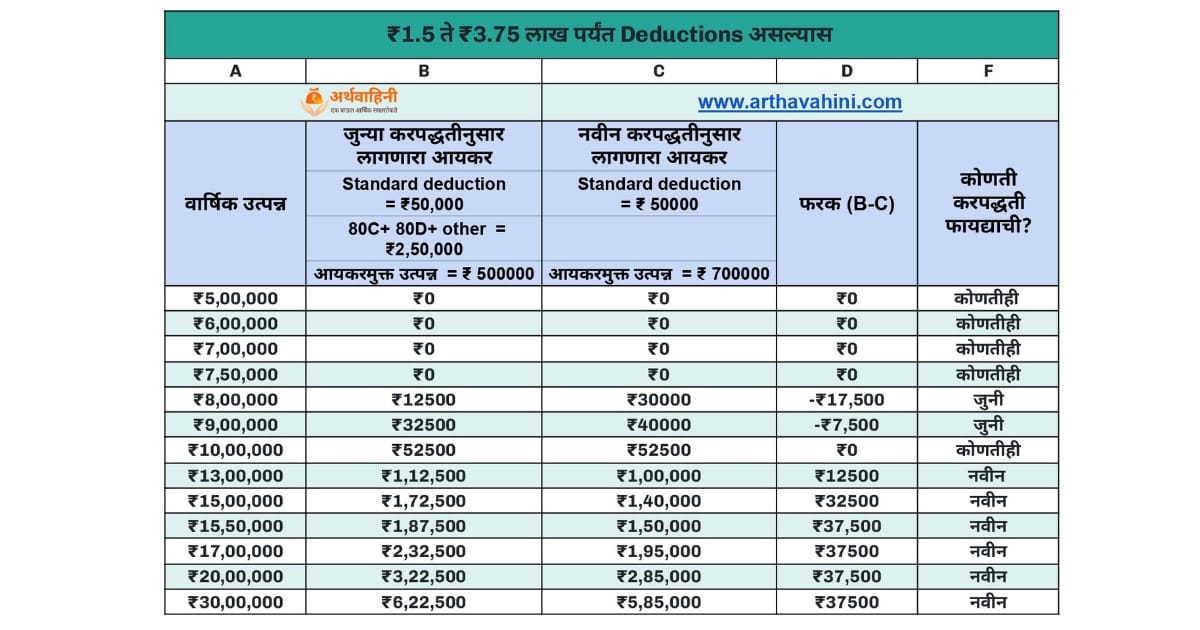

Deductions 1.5 लाख ते 3.75 लाख या दरम्यान असल्यास उत्पन्नावर अवलंबून

तुमच्या एकूण Deductions 1.5 लाख ते 3.75 लाख या दरम्यान असेल तर तुमच्या उत्पन्नानुसार किती Income Tax द्यावा लागेल हे खालील तक्त्यावरून लक्षात येईल. त्यानुसार तुम्हाला फायद्याची कर पद्धती निवडता येईल.

Old vs new tax regime : सूट व कपाती

Old vs new tax regime मधील काही महत्वाच्या सूट exemptions आणि कपाती deductions पुढीलप्रमाणे आहेत.

| तपशील | जुनी करपद्धती | नवीन करपद्धती |

| करमुक्त उत्पन्न | 5 लाख | 7 लाख |

| Standard Deduction | ✓ | ✓ |

| घरभाडे भत्ता सूट | ✓ | × |

| व्यवसाय कर सूट | ✓ | × |

| गृह कर्ज व्याज | ✓ | × |

| 80C (GPF, NPS, SSY, PPF, ELSS, LIC, इत्यादी) | ✓ | × |

| 80D हेल्थ इन्शुरन्स | ✓ | × |

| NPS शासन हिस्सा | ✓ | ✓ |

| 80DD2 – NPS (अतिरिक्त ₹50000) | ✓ | × |

| शिक्षण कर्ज व्याज | ✓ | × |

| इलेक्ट्रिक वाहन कर्ज व्याज | ✓ | × |

| बचत खात्यावरील व्याज | ✓ | × |

| 80G देणगी | ✓ | × |

| वाहन भत्ता (दिव्यांगांसाठी) | ✓ | × |

| 80U (दिव्यांगांसाठी – ₹75000) | ✓ | × |

| Chapter VI A deductions | ✓ | × |

आयकर नियोजन

वरील सर्व विवरणावरून तुम्हाला किती टॅक्स द्यावा लागू शकतो याचा अंदाज येतो. त्यानुसार तुमच्यासाठी जुनी करपद्धती फायद्याची असेल आणि तुमच्या कपाती कमी असतील तर तुम्ही कपाती वाढवू शकता. जेणेकरून शेवटच्या महिन्यात जास्त आर्थिक भार येणार नाही. तुमच्यासाठी नवी कर पद्धती फायद्याची ठरत असेल तरीदेखील तुम्हाला किती टॅक्स द्यावा लागेल याचा अंदाज येतो. त्यानुसार तुम्ही तुमचा इन्कम टॅक्स TDS वाढवू शकता. त्यामुळे फेब्रुवारी महिन्यात जास्तीचा आर्थिक बोजा पडणार नाही. जर तुम्हाला तुमचे वार्षिक उत्पन्न व कपाती माहित असेल तर Income Tax Calculator चा वापर करून अचूक आयकर गणना करता येते.

सारांश

सरकारी कर्मचाऱ्यांना जरी बारा महिन्याचे वेतन मिळत असले तरी काही कर्मचाऱ्यांच्या बाबतीत एक महिन्याच्या पगारापेक्षा जास्त रक्कम इन्कम टॅक्सच्या रूपात सरकारी तिजोरी मध्ये जमा होते. यातून कोणीही स्वतःला वाचू शकत नसले तरी योग्य आर्थिक नियोजन केल्यास तुम्ही काही प्रमाणात टॅक्स बचत करू शकता किंवा तुम्हाला नवीकर पद्धती फायद्याचे ठरत असल्यास भारतात उपलब्ध असलेल्या सर्व गुंतवणूक पर्यायांचा तुलनात्मक अभ्यास करून तुम्हाला योग्य वाटेल अशा पर्यायांमध्ये गुंतवणूक केल्यास तुम्ही देत असलेल्या इन्कम टॅक्सची काही प्रमाणात भरपाई निश्चित करता येते. म्हणूनच आर्थिक वर्षाच्या सुरुवातीलाच आपणही आपला अर्थसंकल्प लिखित स्वरूपात मांडायला हवा. त्यामुळे तुम्हाला Old vs new tax regime यापैकी कोणती फायद्याची आहे हे समजते. त्यानुसार आपण आपले आयकर नियोजन करू शकतो.

FAQ

जुनी कर व्यवस्था अस्तित्वात आहे का?

होय, सध्या भारतात जुनी व नवीन करपद्धती अस्तित्वात आहेत.

पगारदार कर्मचार्यांसाठी कोणती कर व्यवस्था जुनी किंवा नवीन चांगली आहे?

ते उत्पन्न आणि कपाती यावर अवलंबून आहे.

आपण दरवर्षी जुन्या आणि नवीन कर प्रणालीमध्ये बदल करू शकतो का?

होय, 2023 च्या अर्थसंकल्पानुसार व्यक्तींना जुन्या आणि नवीन व्यवस्थांमध्ये स्विच करण्याची परवानगी आहे.

जुनी करप्रणाली बंद होणार का?

जुनी कर व्यवस्था बंद केली जाणार नाही .

आम्ही सुधारित रिटर्नमध्ये कर प्रणाली बदलू शकतो का?

तुमचा रिटर्न रिव्हाईज करताना तुम्ही तुमच्या मूळ फाइलिंगमध्ये निवडलेल्या कर पद्धतीनुसार राहणे आवश्यक आहे.

7 लाख उत्पन्न करमुक्त कसे?

नवीन नियमानुसार, 7 लाख रुपयांपर्यंतच्या वार्षिक उत्पन्नावर कोणताही आयकर भरावा लागणार नाही , जो किरकोळ सवलतीच्या तरतुदींसह प्रभावीपणे 7.27 लाख रुपयांपर्यंत वाढतो. नवीन आयकर प्रणाली अंतर्गत 50,000 रुपयांची मानक वजावट देखील सुरू करण्यात आली आहे.